堺市、泉州一円で相続税専門の税理士・不動産鑑定士に相談するなら

東北篤 税理士事務所 にお任せください

ー相続税や贈与税、その他 事業継承から不動産評価/鑑定なら安心してお任せください!!

ー国税調査官として35年以上にわたる長年の経験を積んだ相続税・贈与税 専門税理士!

ー資産税から土地評価 / 不動産鑑定まで税理士・不動産鑑定士・宅建取引士としてのトリプルライセンス

― 相続税・贈与税専門税理士・不動産鑑定士としての実績、経験、知識が豊富!

― 多くの専門書籍の著作があり、相続専門税理士の中からも特に選ばれる税理士ー

大阪府のみならず日本全国どこでもご対応させていただきます。 どうぞお気軽にご相談ください。

受付時間 平日・土曜日/9:00~17:30 (※事前予約いただければ日曜日/祝日の対応ができます。)

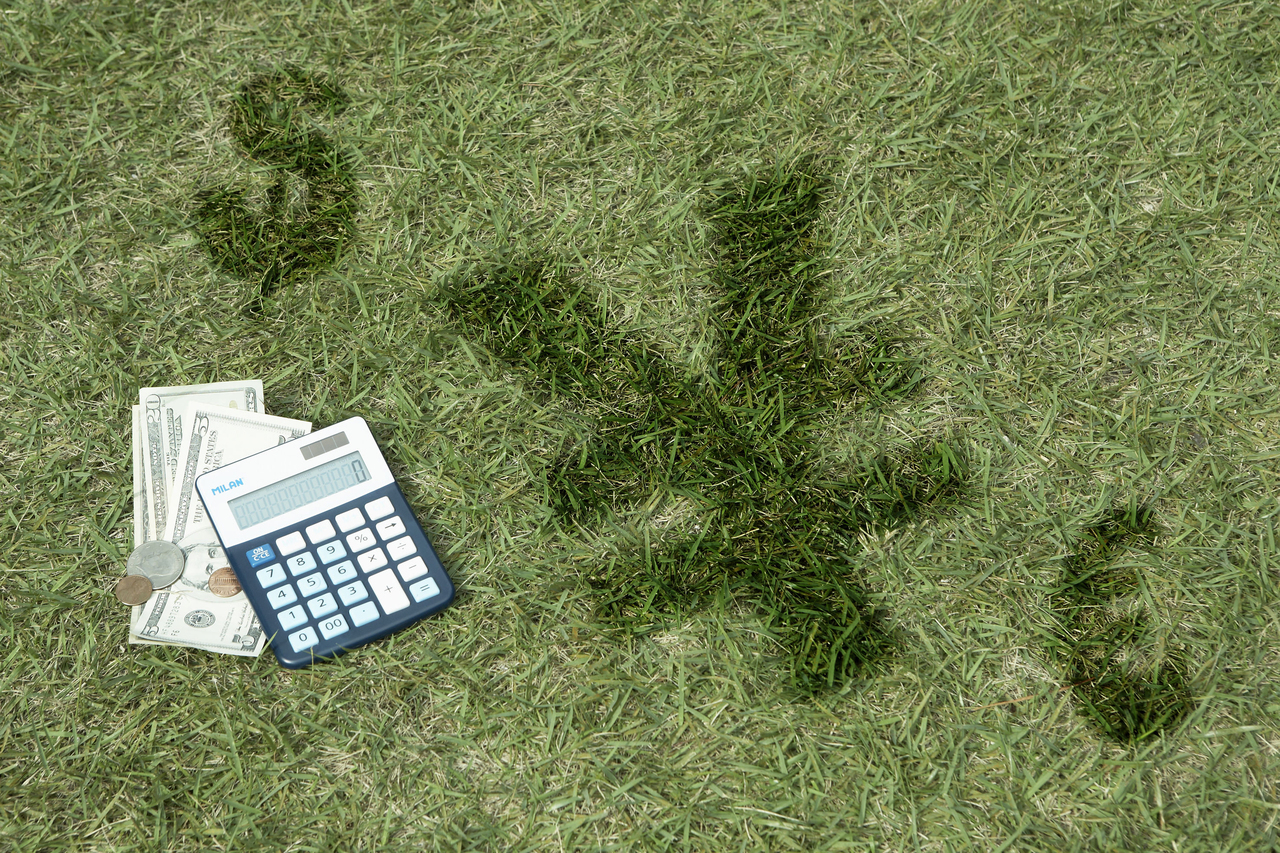

贈与税の基礎控除

110万円の贈与税の基礎控除の利用

毎年贈与を行ったとしても、一年間の贈与金額が110 万円以下であれば贈与税はかかりません。

単年の贈与では、節税効果もそれほど大きくあり ませんが、比較的少額な金額を複数年積み重ねる ことによって、多くの財産をあらかじめ移転する ことができ、相続時の税負担が大きく軽減される 場合があります。

この方法は贈与税の基礎控除を利用した最も基本的な対策ですが、贈与を有効にするた めには、次のような証拠は必ず残しておく必要があります(110万円を超える贈与で も少額であれば、低率の課税(110万円控除後の課税価格で200万円までの贈与は税率 10%)となります。

贈与の証拠を確実にする方法

私が過去に行った税務調査の経験で、ある相続人の方は、過去に贈与をしたので相続

財産ではないと主張されました。

しかし、次に掲げる意思確認の履行できていないため、贈与したものとは認められず、

相続財産へ加算するよう指導せざるを得ませんでした。

○ 贈与は一種の契約で意思の確認が重要

贈与とは民法上の契約であり、お互いが納得して成立するものですから、どちらかが 知らないということはありえません。簡単に言うと、自分の持っているものを「タダ であげますよ」といって、相手が「いただきます」といって成立します。

例えば、赤ちゃんに「財産をあげるよ」といっても、もらった方は理解していない のですから、贈与は成立したとはいえないでしょう。

また、親が子供には内緒で子供名義の預金に入金していたからといっても、贈与して いたとはいえません。もらった方が納得しており、自由に使うことができて初めて贈 与が成立するのです。

したがいまして、例えば有価証券の贈与の場合、意思の確認結果を明確に残すため、次

のことを履行することが重要となります。

(1) 贈与資金で有価証券を購入した場合には、贈与を受けた事実を証明するため、受贈

者(贈与を受けた人)の名義の買付報告書を保存する。

(2) 株式の配当や投資信託の分配金を受けた場合は、受贈者名義の口座に入金する。

(3) 管理は受贈者が行う。具体的には受贈者専用の印鑑や口座を作る。

メール・お電話でのお問合せ・ご相談はこちら

ご相談お待ちしております

お問合せはこちら

メールお電話でのお問合せは24時間お気軽に!

※お電話に出られないタイミングもございます。

恐れ入りますが繋がらない場合はメールでのお問合せ、または再度おかけ直しください。

サイドメニュー

- 事務所紹介