堺市、泉州一円で相続税専門の税理士・不動産鑑定士に相談するなら

東北篤 税理士事務所 にお任せください

ー相続税や贈与税、その他 事業継承から不動産評価/鑑定なら安心してお任せください!!

ー国税調査官として35年以上にわたる長年の経験を積んだ相続税・贈与税 専門税理士!

ー資産税から土地評価 / 不動産鑑定まで税理士・不動産鑑定士・宅建取引士としてのトリプルライセンス

― 相続税・贈与税専門税理士・不動産鑑定士としての実績、経験、知識が豊富!

― 多くの専門書籍の著作があり、相続専門税理士の中からも特に選ばれる税理士ー

大阪府のみならず日本全国どこでもご対応させていただきます。 どうぞお気軽にご相談ください。

受付時間 平日・土曜日/9:00~17:30 (※事前予約いただければ日曜日/祝日の対応ができます。)

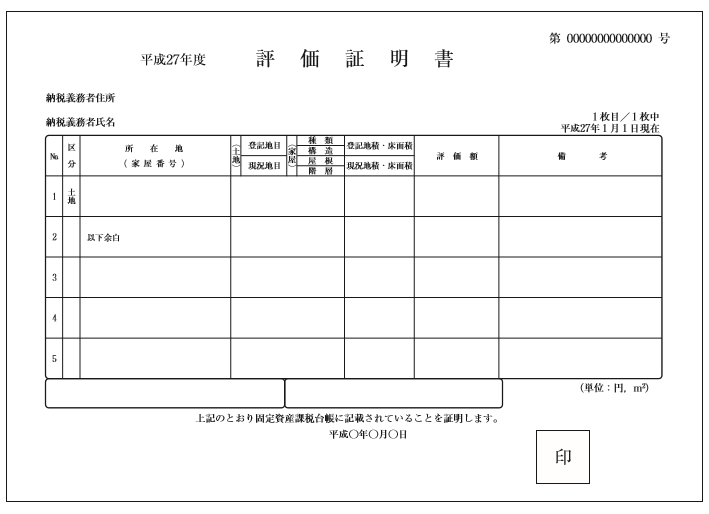

固定資産税評価証明書

固定資産税評価証明書は、固定資産税(地方税)の課税の基礎となる評価額が記載された証明書で相続税等の中告書に添付する書類です。

家屋の相続税等の評価額は、原則としてこの固定資産税の評価額を基に計算します。

また、土地等の相続税等の評価においても、路線価の設定されていない倍率地域ではこの固定資産税の評価額が基礎になります。

したがって、この場合は、必ず市町村などの担当の窓口で固定資産税評価証明書の交付を受け、相続税等の申告書に添付してください。

また、固定資産税評価額は、原則として3年に一度評価額が改定されます。しかし、最近の地価下落を反映させるための時点修正や、地目等の変更等よって評価額が改定されていることもありますので、相続税等の課税年分と同じ年度の評価証明書を申請する必要があります。申請時に特に指定しない場合には、最新年度の評価証明書が交付されますので注意が必要です。

なお、固定資産税評価額は、相続税等の評価額を算出するための基礎となるものであり、地方税法等の規定によって減額調整された固定資産税の課税標準額とは異なりますので留意してください。

① 評価証明書は、次の事項を記載した証明書です。

(土地について)

・土地の所有者の住所、氏名又は名称、その所在、地番、登記地目、課税地目、登記地積、 課税地積、当該物件の評価額、共用部分である場合はその持分

・倍率地域の農地、山林、雑種地等で宅地比準方式により評価する場合には、申請の際に近 傍宅地の評価額を評価証明書に付記してもらうように留意します。

(家屋について)

・家屋の所有者の住所、氏名又は名称、その所在、家屋番号(未登記家屋く)、種類、構造、 登記床面積(未登記家屋除く)、課税床面積、当該物件の評価額、共用部分である場合はそ の持分、建築年

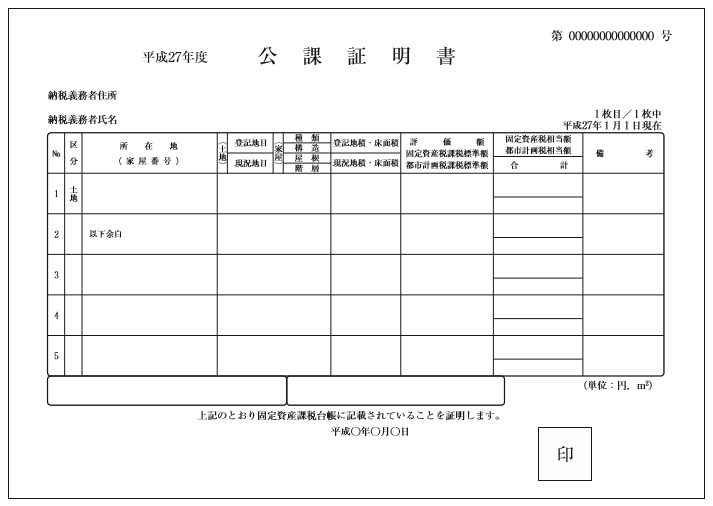

② 公課証明書は、次の事項を記載した証明書です。

評価証明書の記載事項に加え、固定資産税、課税標準額、都市計画税課税標準額、税相当 額を記載したもので、証明書の様式は、市町村によって違いますが、記載内容はほぼ同じで す。

メール・お電話でのお問合せ・ご相談はこちら

ご相談お待ちしております

お問合せはこちら

メールお電話でのお問合せは24時間お気軽に!

※お電話に出られないタイミングもございます。

恐れ入りますが繋がらない場合はメールでのお問合せ、または再度おかけ直しください。

サイドメニュー

- 事務所紹介